Close Look - Novembre 2024

Azionario USA, si rafforza il tema del trade TINA

I mercati azionari statunitensi hanno costantemente sovraperformato le altre asset class per più di un decennio. La forza della più grande economia mondiale e la robusta crescita delle sue aziende potrebbero essere la chiave di questa sovraperformance. Negli anni successivi alla crisi finanziaria globale, quando la crescita economica mondiale è stata in seria difficoltà e i tassi di interesse negativi hanno prevalso, la parola d'ordine è stata “non c’è alternativa”. Gli investitori hanno acquistato azioni statunitensi convinti che “non vi fossero alternative”. La rielezione di Donald Trump alla presidenza degli Stati Uniti dovrebbe consolidare ulteriormente l’interesse verso le azioni statunitensi, nonostante le valutazioni si stiano progressivamente discostando dalle previsioni di crescita degli utili, come vedremo in seguito.

Sarebbe difficile non riconoscere l’attuale posizione dominante di molte aziende statunitensi a livello globale nei settori growth. Infatti, il Nasdaq 100 è prevalentemente composto da titoli tecnologici ad alta crescita, con un forte potenziale di profitti futuri. Alcune delle maggiori società growth, tra cui alcuni dei titoli tecnologici a mega capitalizzazione, ovvero le “Magnifiche 7”, sono presenti sia nell’S&P 500 che nel Nasdaq. Negli ultimi due anni, gli Stati Uniti hanno istituito una leadership nel campo dell’intelligenza artificiale (IA). Ciò ha sospinto la performance dei mercati azionari sempre più in alto, offrendo un premio di valutazione ancora maggiore ai mercati statunitensi.

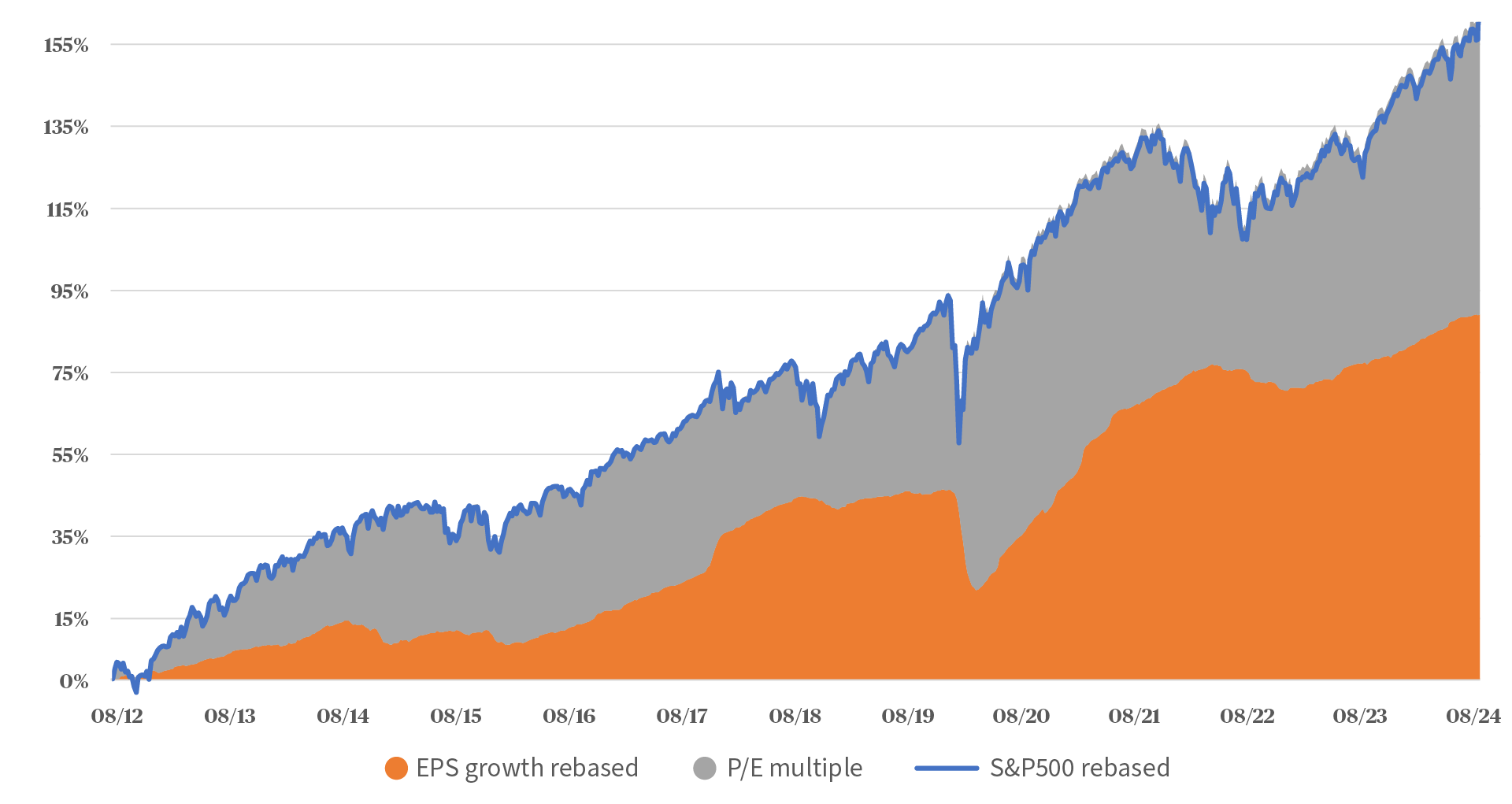

Indice S&P 500 con crescita degli utili e multipli P/E

È istruttivo vedere, nel Grafico 1 sopra, in che misura la performance di quest’anno dell’indice S&P 500 in blu ha superato la crescita attesa degli utili (in arancione) per il 2024 e ora prende in prestito la maggior parte della crescita attesa degli utili per il 2025. Teoricamente, nel lungo periodo, queste due misure potrebbero marciare di pari passo. L’area del grafico mostrata in grigio indica la crescita delle valutazioni, basate sui multipli di prezzo degli utili, negli ultimi 12 anni. Il grafico potrebbe essere interpretato come un’espressione di fiducia nel fatto che i mercati statunitensi continueranno a sovraperformare anno dopo anno, sostenuti da una forte crescita degli utili societari e dalla prospettiva di un’amministrazione repubblicana favorevole. Ma questa aspettativa può tradursi in realtà?

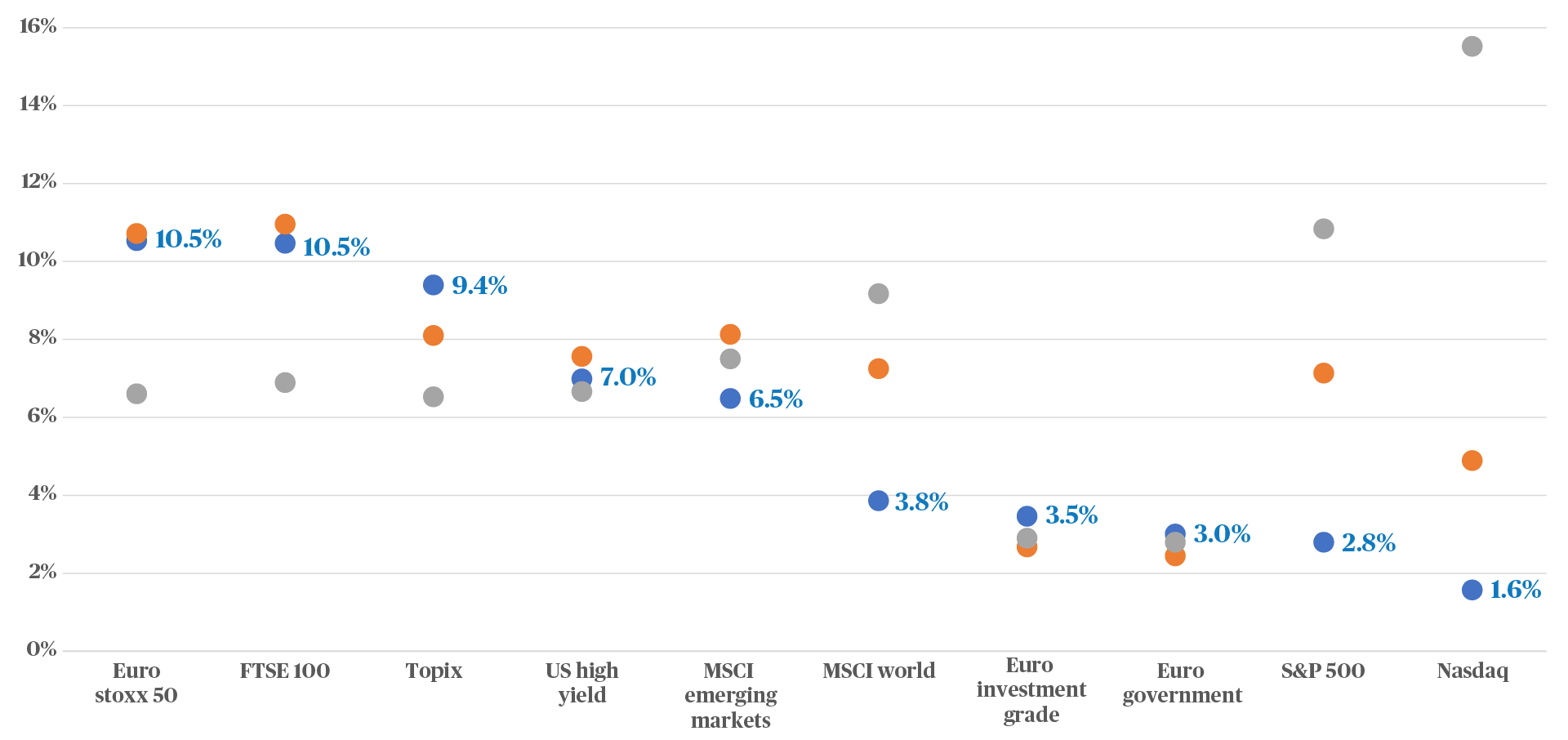

Rendimenti realizzati e attesi

Legenda:

●: rendimenti annualizzati medi su un periodo di 20 anni

●: premio di rischio attuale - un indicatore dei rendimenti annui medi attesi per i prossimi 5 anni

●: media dei rendimenti attesi negli ultimi 20 anni

Nel precedente Grafico 2 la linea grigia indica i rendimenti realizzati da una gamma di classi di attivi su un periodo di 20 anni. La forza dell’S&P 500 e del Nasdaq è notevole. Tuttavia, la linea blu del grafico rappresenta i rendimenti attesi di queste asset class nei prossimi 5 anni. Mentre la linea arancione mostra il valore medio di questi rendimenti annuali attesi negli ultimi vent'anni.

Nel caso dell’Euro Stoxx 50, ad esempio, gli investitori si aspettano un rendimento del 10,5% nel medio termine, rispetto alla media del 6,6% ottenuta negli ultimi 20 anni. Laddove la linea blu si trova al di sopra di quella arancione, come nel caso del TOPIX giapponese, la classe di attivi sembra essere conveniente. E può essere vero anche il contrario. Non si può dire che l’S&P 500 sia particolarmente interessante, con un rendimento atteso a cinque anni del 2,8% su base annua contro un rendimento medio atteso a 20 anni del 7,1%, anche se gli investitori tendono a non soffermarsi su questo indicatore.

Panoramica AXA IM Select

Le azioni statunitensi hanno registrato un’ottima performance nell’ultimo decennio e ora vengono scambiate a un premio considerevole, circa il 16% in più rispetto alle azioni globali sulla base dei rapporti prezzo/utili (PE). Tale valorizzazione, a nostro avviso, è giustificata dalla solida crescita economica e dagli elevati profitti delle aziende americane, che potrebbero ricevere un ulteriore impulso dalla nuova presidenza Trump, rafforzando il trend “TINA” (la convinzione che non esistano alternative valide agli investimenti negli Stati Uniti). La deregolamentazione promessa dalla nuova amministrazione dovrebbe favorire in particolare settori come la tecnologia, il settore bancario e l’energia tradizionale.

Stiamo adottando una posizione sovrappesata sulle azioni statunitensi, che esprime fiducia nell’“eccezionalismo” americano, pur riconoscendo che l’agenda politica ed economica di Trump probabilmente favorirà le aziende statunitensi a scapito di quelle europee e dei mercati emergenti. Pertanto, stiamo anche riducendo il peso delle azioni europee e dei mercati emergenti.